Baljós árnyak gyülekeznek a világgazdaság horizontján. Számos jel utal (növekszik a valószínűsége) egy piaci korrekciós fázisra. A héten az S&P500 mintegy 2%-ot, a DOW30 2,4%-ot csökkent és a NASDAQ Comp. is 2,1%-ot esett úgy, hogy a FED kötvényvásárlásai még relatíve nagy összeggel tolják a "kakaót" a piacnak. Az európai és ázsiai indexek is erőteljes esésben voltak a hét folyamán. Az európai papírokat tömörítő Stoxx600 3,2%, a DAX 2,7%-ot sűlyedt a héten. Az ázsiai indexek közül a japán Nikkei225 6,5%-ot zuhant, de nem járt sokkal jobban hong kongi Hang Seng sem, ami mintegy 4%-kal került lejebb a hét folyamán. (A koreai index a 2,5%-os esésével még egész jól "megúszta".)

A világ gazdasági sajtója egész héten tele van cikkekkel, melyek közül a merészebbek összeomlást, de az objektívebbek is egy komolyabb zakót jósolnak. Sajnos sok tény mutat nagyon egy irányba ...

|

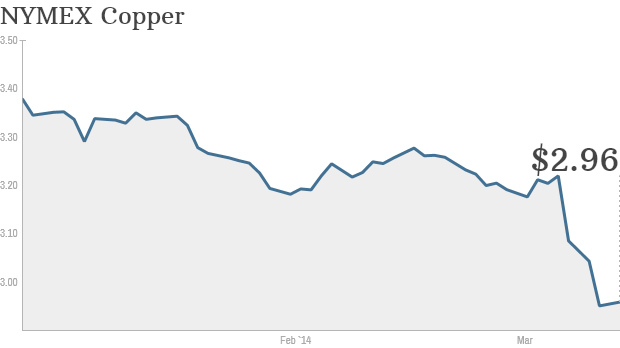

| A réz tőzsdei árának 2014-es alakulása - cnn.com |

- A kínai gazdaság növekedési üteme meglepően és a vártnál lényegesen gyorsabban lassul, aminek komoly hatása lehet nem csak a térség, de a világgazdaság egészére. Ennek egyik jele az a meglepő adat, miszerint a megelőző hónaphoz képest a februári kínai olaj import 18,1%-ot csökkent!! (A kínai adatok tényszerűségéről és koherenciájáról most nem szól ez a bejegyzésem, de legyen annyi itt elég, a szám sokkolta a piacokat.)

- Kínában részben a lassuló növekedés és a lassuló hitelkiáramlás miatt vállalati csődökre figyelmeztet a kínai kormány, amiből az első meg is érkezett: a Chaori Solar múlt heti kötvény csődje jelentős riadalmat okozott. Korábban ilyen nem fordult még elő.

- A réz (ami az egyik legjobb gazdasági indikátor általános vélekedés szerint) piaci ára 2011 közepi csúcsa óta eső trendben van (bár nem folyamatos volt az esés). A folyamat azonban felgyorsult. Február eleje óta az ár 12%-ot zuhant szinte megállás nélkül. A vas és acél piaci árainál hasonló hírtelen esés következett be.

- A nemesfémek ára ismét felfelé indult. A tavaly év végén még rendkívül passzimista hedge found vezérek és befektetési banki elemzők mára már inkább felfelé várják az év folyamán az arany árát.

- A világ nagy jegybankjainak korábbi erős pénzgyártásának hatására akkor komolyan nőtt a befektetői kockázatvállalási kedv. A kockázatvállalási hajlandóság azonban az idei év elejére jelentősen apadni kezdett, aminek hatására a piac által legrizikósabbank tartott országokból irdatlan mennyiségű tőke kezdett kiáramlani, ami az adott országok devizái részére hatalmas árfolyam esést, jegybanki intervenciókat és viharosan gyors kamatemeléseket jelentett (Töröko., Argentína, Venezuella, Dél-Afrika, Oroszország, ...).

- A hosszú lejáratú fejlett piaci kötvények hozama csökken. (azaz a megnövekedett kereslet miatt a másodpiaci áruk nő) Az év elején még 3% feletti hozam mellett forgó 10 éves amrikai államkötvény a hetet 2,65%-os hozam szinten zárta. A német kötvényeknél hasonló helyzet figyelhető meg.

- A cégek negyedéves gyorsjelentéseinél sorra figyelhetjük meg az elmaradó árbevétel és profit számokat.

- A vállalati bennfentesek, cégvezetők, sorra adják el vagy csökkenti jelentősen részvényeik számát.

- Az elemzői konszenzus szerint a FED folytatja havi QE programjának havi 10 milliárd dolláros csökkentését. A növekvő amerikai gazdaság - ami eme gazdasági mankó kivezetését lehetővé teszi - az utóbbi hetekben nem túl rózsás makró adatokat is produkált. Közgazdászok ezt a részében a szokatlanul hideg amerikai tél torzító hatásának tulajdonítják. Továbbá a FED - lebegteti a kamat emelés lehetőségét - ami akár 2015-ben már realitássá válhat (és ami nincs olyan nagyon messze!). Ez szintén elkezdheti kiszívni a tőkét a rizikósabb eszközökből.

- Az amerikai indexek még mindíg a mindenkori csúcsaik közelében vannak. Ezekhez az árakhoz azonban olyan hihetetlen vállalati teljesítményekre lenne reálisan szükség, amiktől a cégek ténylegesen igen messze vanak. A részvény árakat a FED QE programja (illetve az ebből kifolyó irdatlan "forró pénz") és a kilábalásnak indult amerikai gazdaságba vetett hit tolta az egekig.

- Mindezek tetejébe jönnek a geopolitikai feszültségek, aminek élére kétségtelenül az orosz-ukrán konfliktus került jelentőssége és a fejlett világ érintettségének foka miatt.

|

| Orosz páncélozott járműveket pakolnak le az ukrán határtól 20 km-re a vasútról - censor.net.ua |

Hozzátéve ehhez, hogy a megoldatlan szír helyzet, a lázongó Venezuella, az embargóval súlytott Észak-Koreának olajat eladni készülő líbiai szakadárok és úgy általában az áldatlan líbiai állapotok (melyek miatt az ottani olaj termelés és szállítás is csak akadozó), Kína és Japán tengeri határ vitája, a török politikai helyzet mind különböző mértékkel, de hatnak a befektetők rizikóvállalási hajlandóságára és így az általuk menedzselt tőke irányára.

Varázsgömbje természetesen senkinek nincs a piacon, de rendkívül sok tény mutat egy tisztességes esés felé. Ugyanakkor tömeges pánik eladások egyenlőre nincsenek. Akár egy hosszabb ideig tartó fel-le oldalazás is kijöhet belőle. Összeomláshoz, azaz 15-20%-nál nagyobb eséshez valami tényleg katasztrófális dolog kellene történjen: menedzselhetetlen kínai csődök eluralkodó tömege, nagyon elmérgesedő háborús helyzet Ukrajnában. A rizikósabb poziciók csökkentése, főleg, ha haszon is van rajta, erősen indokolt lehet. A következő hetekben tehát senki se felejtse el a régi piaci igazságot: Cash is a position!

Nincsenek megjegyzések:

Megjegyzés küldése

Megjegyzés: Megjegyzéseket csak a blog tagjai írhatnak a blogba.