A legjobban figyelt és legnagyobb kontraktusokban kereskedett kőolaj (WTI) árfolyama majdnem 3 dollárt emelkedett a hét közepi $86 környékéről és $89 közelében zárta a hetet. Az emelkedés fő oka, hogy a héten bíztató amerikai makró adatok láttak napvilágot, továbbá a befektetők bíznak a fiscal cliff probléma kedvező lezárásában, amire vonatozóan inkább pozitív az amerikai szaksajtó.

Az amerikai gazdasági jó hangulat, a kedvező makró adatok, a folyamatosan pörgö dollár nyomda és a közel-keleti feszültségek az olaj árakat inkább felfelé tolja rövid távon (év végéig, jövő év elejéig).

Ezzel együtt is az elemzők az olaj árakat lényegesen lejebb várják jövőre. A

merészebb állítások szerint az árfolyam $65-ig is le szaladhat, de a mértékadó amerikai energatikai hivatal

(EIA) szerint az átlagos árfolyam lényegében a jelenlegi szintek környékén, $88-$87 szinteken lehet. Azonban azt hozzáteszi, hogy az energetikai piacon igen nagy a bizonytalanság az árak megjóslását illetően.

Blogger: az olaj árában (ha csak valamilyen extrém helyzet ki nem alakul) nem várok jelentős elmozdulást. Hosszabb távon inkább az ár esésére fogadnék.

Az amerikai

földgáz ára a héten nagyot esett. A hétfőn még $4/MMBTU közeli ár $3,579-on fejezte be a hetet, ami ~10,3%-os bukás. Az esésben jelentős szerepe volt az időjárás faktornak: míg a múlt hétig a hírek a tavaji "lagymatag" télhez képest idénre nagyon kemény telet jósoltak, addig a hét elején a trend megfordult, és az előrejelzések ismét az átlagosnál melegebb időjárást helyzetek kilátásba a következő hetekre. Ez a fűtési szezonra spekulálók kedvét elvette és szinte azonnal komolyabb földgáz short pozíciók nyíltak meg, ami rendesen elkezdte lefelé tekerni az árakat. A szokásos szerdai készlet adat csak rátolt egy lapáttal, mivel a számok is magas készlet adatokat mutattak.

Blogger: a földgáz piacán most "hullanak a kések", melyeb nem érdemes belenyúlni. Érdemes kivárni, hogy meddig esik az ár. Trendforduló esetén azonban jó beszálló lehet. Véleményem szerint a gáz ára a fiskális szakadék probléma megoldását követően emelkedni fog. A földgáz az alapanyaga a műtrágya gyártásnak is, mely szintén virág korát éli világszerte (a magasabb élelmiszer árak jobban elbírják a műtrágya költségét, mellyel kezelik a talajt, amely nagyobb terméshozamokat és nagyobb árbevételt hozhat a farmereknek).

Az amerikai árupiacokon a november 16. óta emelkedő kukorica ára a hét második felére csökenni kezdett. A csütörtöki c766,38-as csúcsáról pénteken c750 körüli szintekre esett az ár. Az esés rövid távon folytatódhat, akár c650-ig. Az amerikai szaksajtó szerint az idei száraz időjárás jövőre folytatódhat. A földek előkészítése jövő évre már megkezdődött az amerikai közép keleten. Sajnos általános tapasztalat, hogy a földek szárazak. Nem tartalmaznak elegendő nedvességet, így az elvetett őszi gabona csírázása is sok helyen nehezen halad.

Blogger: a kukorica árát - ha nem is lényegesen - de a jelenlegi szinteknél lejebb várom. A trend, fel-fel csapások mellett, ereszkedő. Az ár akkor kezdhet újra felfelé tendálni, ha a jövő évi termés kilátásokat a befektetők valamiért rossznak vagy romlónak ítélik.

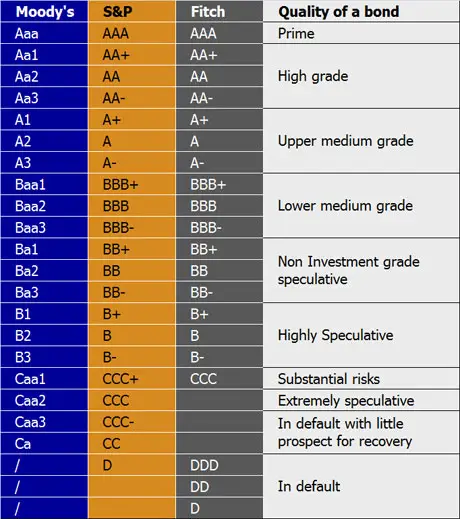

A nemesfémek piaci ára a héten inkább dél felé nyomultak. Az arany $1750 környéki szintekről a hét végén $1716,55-ön zárt. A szerdai nagy zuhanás oka elsősorban az amerikai pénzügyi szakadék elkerülését célzó tárgyalások sikeretelenségétől tartó piaci félelmek voltak. A Moody's figyelmeztette az amerikai kormányzatot, hogy az AAA szintű, legjobb hitelminősítés megtartásának fontos feltétele a fiskális szakadék elkerülése illetve az ezzel kapcsolatos kongresszusi tárgyalások sikeressége. Az esés után az árfolyam elindult felfelé, majd péntek nap közepén az árfolyam ismét lefelé korrigált.

Az ezüst lényegében követte az arany árának változását. A hét közepi $34,4 közeli szintekről pénteken az árfolyam $33,475-ön zárt. A fém ára YTD közel 17%-os pluszban tartózkodik a jelenlegi záróáron.

Blogger: ha hiszünk a fiskal cliff tárgyalásos megoldásában, akkor árfolyam emelkedésre lehet fogadni. Ellenkező esetben van okunk az árfolyam további esésére számítani.

A kávé ára a héten hullámvasúton közlekedett. A hetet c148,68-on kezdte, majd a hét közepére az ára c156,7-ig erősödött, ahonnan c149,88-ra zuhanva fejezte be a hetet. Az emelkedést az elemzők spekulatív vételekhez kötik, mely rövid időre ugyan emelkedést hozott a piacon, de az eső trendet nem törte meg. A kávé eséső trendjét alapvetően az okozza, hogy a nagy termelő országok termésüket rendben piacra tudták vinni és egyenlőre úgy tűnik az időjárás is megfelelő a jövő évi termés fejlődéséhez. A dél mexikói Chiapas tartományból jelentettek egy

La Roya nevű, kávé cserjét támadó betegségről, ami egyenlőre más termőterületeken nem ütötte fel a fejét. Ha máshonnan is érkeznek hírek a Roya-ról, az ismét észak felé viheti a kávé árát.

Blogger: a kávé ára olyan mélyen van, hogy további esésére már nem igen lehet számítani, de jelenleg az emelkedésének sincs fundamentális oka.